Enquête Trésorerie, Investissement et Croissance des PME

Baromètre trimestriel Bpifrance Le lab - Rexecode

Lancée en 2018 en partenariat avec Bpifrance Le lab, cette enquête recueille chaque trimestre le sentiment des dirigeants de TPE et PME sur la trésorerie de leur entreprise, les délais de paiement clients et fournisseurs, leur financement et leurs projets d’investissement. L'analyse des résultats est en accès libre.

Le baromètre identifie aussi les freins au développement de l'entreprise. Une thématique spécifique est développée dans chaque édition en fonction de l’actualité.

Voir aussi : Enquête Trésorerie grandes entreprises et ETI

Les TPE/PME prévoient de maintenir le rythme de leurs investissements d'ici 2029

- Focus baromètre mai 2024

21/05/2024

Une très large majorité de dirigeants de TPE/PME estiment que les investissements réalisés ces 3 dernières années ont été correctement proportionnés aux besoins. Le déficit d'investissement est cependant jugé plus important s'agissant de l'innovation, de la digitalisation et de l'environnement. Ces enjeux soutiendront la dynamique d'investissement, qui se maintiendrait à moyen terme.

• Les dépenses d’investissement des TPE/PME se redressent (+4 points ce trimestre) mais devraient ralentir en 2024. Alors que la demande reste contrainte, 50% des dirigeants comptent investir cette année, une proportion en baisse d’1 point sur le trimestre et de 5 points sur un an.

• Pourtant, les besoins d’investissement restent importants, en particulier pour assurer les transitions numérique et écologique.

55% des PME / TPE ont investi au cours des 3 dernières années, et une majorité de dirigeants (61%) estiment que les investissements réalisés ont été correctement proportionnés. 12% les jugent néanmoins insuffisants.

Le "gap" d’investissement mesuré est plus important en ce qui concerne les investissements en digitalisation et robotisation, R&D et innovation, et environnementaux, même s’il s’est réduit depuis 2021. Il est le plus élevé dans l’intelligence artificielle, avec toutefois une forte incertitude entourant le calibrage de l’investissement dans ce domaine.

• A horizon 5 ans, la dynamique d’ensemble de l'investissement se maintiendrait par rapport au rythme moyen observé ces dernières années.

Cette dynamique serait plus porteuse s’agissant des investissements en digitalisation et robotisation, R&D et innovation et environnementaux, où le déficit d’investissement perçu est plus important.

• L’environnement économique apparaît comme le premier frein (climat des affaires, faiblesse de la demande anticipée) aux décisions d’investissement des PME / TPE. Il est suivi par les contraintes de financement et le manque de compétences.

Les TPE/PME prévoient une nette amélioration de la trésorerie mais moins d'investissement en 2024

- Baromètre "Trésorerie, Investissement et Croissance des PME", Mai 2024

21/05/2024

Les PME et TPE s’attendent à une nette amélioration de leur situation de trésorerie ces prochains mois et bénéficient de conditions de financement toujours confortables. Les contraintes de demande, qu'elles jugent élevées, les conduisent toutefois à ralentir leurs dépenses d’investissement pour l’année 2024. Pourtant, le besoin d'investissement reste fort et sa dynamique se maintiendrait à horizon de 5 ans.

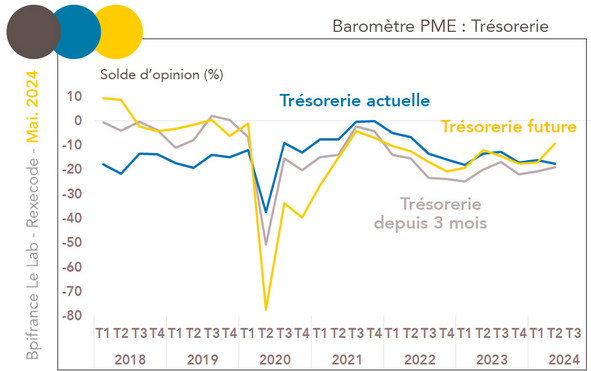

• La situation de trésorerie des PME / TPE s’est légèrement améliorée ces 3 derniers mois (solde d’opinion en hausse de 2 points), ne conduisant toutefois pas à une amélioration du jugement sur le niveau actuel de trésorerie (−2 points). Les perspectives d’évolution future de la trésorerie s’éclaircissent nettement ce trimestre (+8 points, soit 5 points au-dessus de sa moyenne historique).

• Les intentions d’investissement confirment le ralentissement attendu en 2024, la moitié des dirigeants ayant investi ou comptant le faire. Cette proportion baisse de 1 point sur le trimestre et sur un an (55% prévoyaient des investissements pour 2023 il y a un an). Le motif environnemental au sens large est un peu moins cité comme destination de leurs dépenses d’investissement qu’aux trimestres précédents. À 41% des dirigeants, cette proportion est toutefois encore nettement supérieure à son niveau d’avant pandémie.

• La part des dirigeants rencontrant des difficultés d’accès au crédit reste limitée, proche des moyennes observées avant pandémie, aussi bien en ce qui concerne le financement de l’exploitation courante (stable à 21%) que celui des dépenses d’investissement (−1 point à 17%).

• Les difficultés de recrutement sont le premier frein à la croissance, ex-aequo avec les inquiétudes relatives à la demande (citées chacune par 50% des dirigeants). Les problèmes de recrutement sont cependant moins prégnants qu’avant crise sanitaire (55% en moyenne en 2019). Les tensions sur les approvisionnements (prix, délais de livraison, etc.) s’atténuent encore: 49% des dirigeants déclarent y être confrontés (−3 points), dont 22% jugent qu’elles affectent significativement leur activité.

Focus de cette édition :

Besoins d'investissement

55% des PME / TPE ont investi au cours des 3 dernières années, dont 16% régulièrement. La dynamique d’investissement se maintiendrait globalement à horizon 5 ans: 36% des dirigeant prévoient un maintien du rythme actuel de leur investissements et 16% une accélération, tandis que 15% des dirigeants anticipent un ralentissement. La dynamique d’investissement est plus porteuse dans la digitalisation et robotisation, la R&D et innovation ou encore l’environnement, où le déficit d’investissement apparaît plus important. > En savoir +

Numéro précédents

- 24/02/24 - Baromètre TPE/PME: l'inflation, les prix de vente, et la question de la revalorisation des salaires en 2024 [Enquête Trésorerie, Investissement et Croissance des PME] - Focus Baromètre Rexecode-BpiFrance Le lab, Février 2024

- 14/11/23 - Parc automobile, équipements, bâtiments, bilan carbone: investissements verts et stratégies de décarbonation des PME/TPE [Enquête Trésorerie, Investissement et Croissance des PME] - Baromètre PME/TPE, Focus novembre 2023

- 17/05/23 - Près de 80% des PME ou TPE souhaitant embaucher sont confrontées à des difficultés de recrutement [Enquête Trésorerie, Investissement et Croissance des PME] - Focus, Baromètre PME/TPE, mai 2023

- 10/05/22 - Guerre en Ukraine: près de la moitié des TPE/PME s'attendent à un fort impact sur l'activité et les prix [Enquête Trésorerie, Investissement et Croissance des PME] - Baromètre "Trésorerie, Investissement et Croissance des PME", Mai 2022