Crise de la zone euro : les banques sous pression

- Mai 2012

24/05/2012

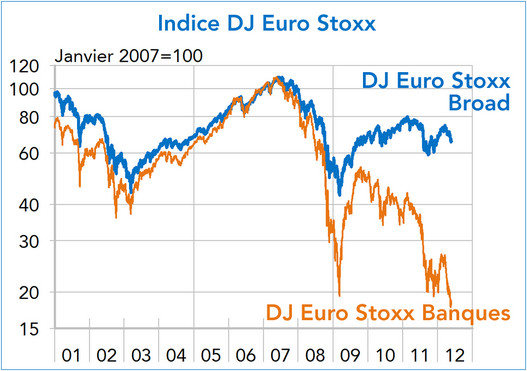

Les banques de la zone euro traversent de fortes turbulences, avec un net recul de leurs cours boursiers. La crise de la dette publique, à laquelle s’ajoutent certaines spécificités nationales, débouche sur un nouvel épisode de défiance des marchés vis à vis des banques européennes. La crainte est que cela entraîne une reprise des tensions sur le marché du crédit.

Le système bancaire reste au cœur de la crise, en particulier en Europe.

Les cours boursiers des principales banques européennes ont de nouveau dévissé ces dernières semaines. En début d'année 2012, les deux opérations exceptionnelles de refinancement de la BCE avaient apporté une bouffée d’oxygène et l’Euro Stoxx pour le secteur bancaire s’était un peu redressé. Mais il a rechuté lourdement depuis mars (de 35% en moins de trois mois). Par rapport à 2007, le recul dépasse 80 %.

Le sentiment de défiance reste fort vis-à-vis (et au sein) du secteur bancaire

Depuis la faillite de Lehman Brothers, un sentiment de méfiance s’est installé au sein du secteur bancaire. Certes, des périodes d’accalmie ont été observées, mais dès que des facteurs d’incertitude réapparaissent, le système bancaire devient moins fluide. Ainsi, les dépôts des banques de la zone euro auprès de la BCE atteignent 800 milliards d’euros, alors qu’ils étaient quasiment inexistants à la mi-2011. Près de 80% des crédits octroyés par la BCE aux banques européennes fin 2011 et début 2012 sont revenus dans les coffres de la banque centrale.

Clairement, le détonateur a été la crise de la dette publique.

Déjà fragilisées par la crise financière et confrontées à de nouvelles exigences règlementaires, les banques européennes doivent faire face à la crise des dettes souveraines et ses conséquences. Si le défaut partiel de la Grèce s’est déjà traduit par des pertes sèches, les inquiétudes portent désormais sur d’autres objets. Comment les banques espagnoles vont-elles surmonter le risque immobilier (l’une d’entre elles vient d’être renflouée par le gouvernement) ? D'autres pays ne risquent-ils pas de se diriger vers un défaut partiel ? Si la Grèce venait à sortir de la zone euro, qu’adviendrait-il des créances détenues par le secteur privé ? Plus généralement, la situation économique de la zone euro ne risque-t-elle pas de peser sur les résultats des banques ? Autant de questions qui font douter aujourd’hui les investisseurs.

Quelle implication sur la distribution de crédits ?

La dernière enquête réalisée par la BCE fin mars-début avril traduisait une certaine détente des conditions de crédit, après un durcissement fin 2011. De ce point de vue, l’afflux de liquidités procurées par la BCE avait joué un rôle positif. Mais, dans le contexte actuel, on peut craindre que les banques limitent leurs engagements et redeviennent plus exigeantes pour l’octroi de crédit.